时间: 2024-01-18 17:26:05 | 作者: ballbet贝博BB

输电电压可分为高压、超高压和特高压,高压一般是35-220kV电压,超高压是在330-1000kV范围内,特高压的电压等级则是在交流1000千伏及以上和直流+800千伏及以上,是一种能够极大提升电网输送能力的输电技术。具有输送容量大、距离远、效率高和损耗低等技术优势,适用于超远距离和超大容量的电力输送。

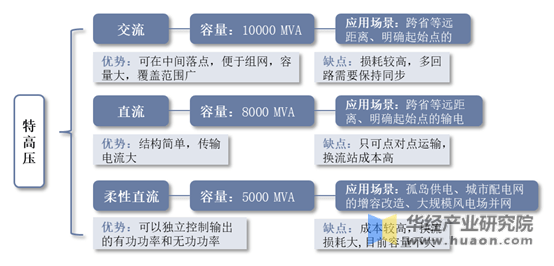

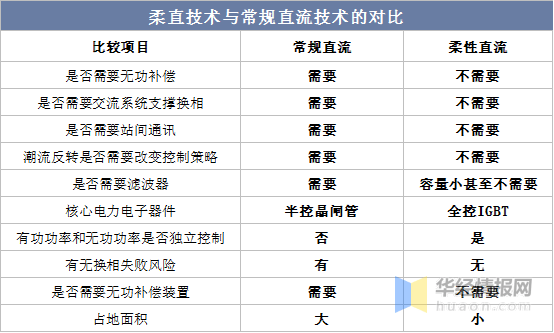

特高压按输电模式,可分为特高压交流和特高压直流。柔性直流是一种新型的输电方式,与直流输电结构相似,可以独立地控制输出的有功功率和无功功率,在孤岛供电、城市配电网的增容改造、交流系统互联、大规模风电场并网等方面具有较强的技术优势,但成本比较高,换流损耗大,目前容量不大。

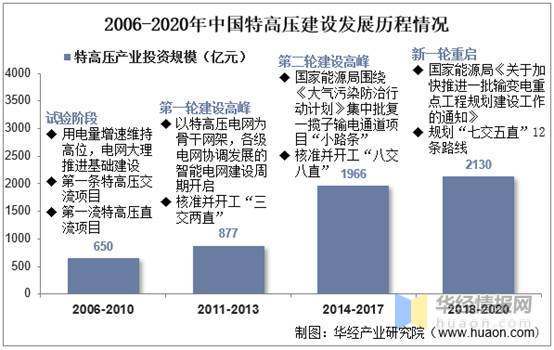

我国将1kV以上称为高压线kV的线路称为超高压输电线kV的直流线kV的直流输电线kV的交流输电线年我国探索特高压示范工程开始,目前已经历三轮大发展:1)2011-2013年:“十二五”期间,国家电网公司规划建设“三纵三横”特高压骨干网架和13项直流输电工程,形成“西电东送”、“北电南送”能源使用格局;2)2014-2016年:国家能源局提出快速推进大气污染防治行动计划12条重点输电通道的建设,推进9条特高压线年:作为新基建拖底经济,特高压迎来加快速度进行发展,截至2020年底,中国已建成“14交16直”在建“2交3直”共35个特高压工程,在运在建特高压线万公里。

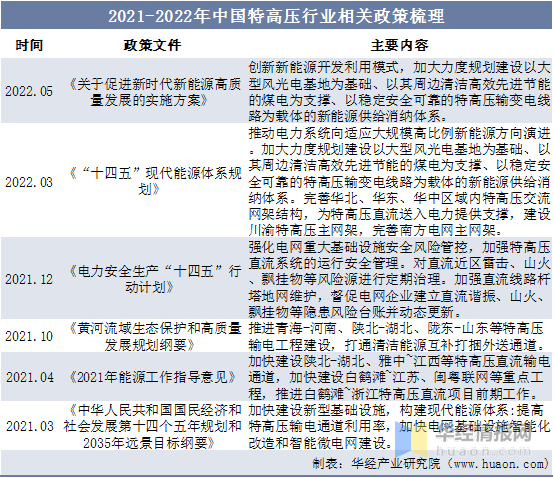

2022年4月26日,中央财经委员会第十一次会议指出,将适度超前开展基础设施投资,聚焦发力减污、降碳以及新能源、新技术、新产业集群等重点领域的新型基础设施建设。2022年5月,能源局出台《关于促进新时代新能源高水平发展的实施方案》指出,要创新新能源开发利用模式,加大力度规划建设以稳定安全可靠的特高压输变电线路为载体的新能源供给消纳体系。多项政策明白准确地提出要加快特高压工程建设,由此可见特高压建设的持续性和紧迫性,特高压行业将在政策加码下快速、可持续发展。

近年来,中国用电需求迅速增加。据国家统计局数据,2016-2021年全中国用电量逐年递增,2020年受疫情影响增速放缓,但仍呈正增长态势,2021年中国全社会用电量8.3万亿千瓦时,同比增长10.7%,增速显著提升。2016-2021年全中国发电量始终略高于用电量,2021年发电量8.5万亿千瓦时,同比增长9.7%,增长率路低于用电量增速,供需平衡偏紧。同时我国面临东西部电力供需结构性失衡,东部地区用电量较大,而发电能力远不及用电需求,存在比较大的缺口;西部地区发电量远超用电量。中西部用电存在结构性失衡的问题,特高压跨区输电是解决这一问题的有效方式。

特高压产业链可大致分为上游的电源控制端与原材料、中游的特高压传输线路与设备、下游的配电设备。其中特高压线路与设备是特高压建设的主体,可进一步分为交/直流特高压设备、缆线和铁塔、绝缘器件、智能电网等。

上业主要影响特高压设备原材料的成本,金属材料的成本占比最大,原材料供应商众多,议价能力弱。中业主要是特高压输电设备,分为直流、交流与配套器件,行业集中度高,进入壁垒高。下业主要为以国家电网、南方电网为代表的电网行业,为垄断市场,特高压设备行业议价能力较弱。

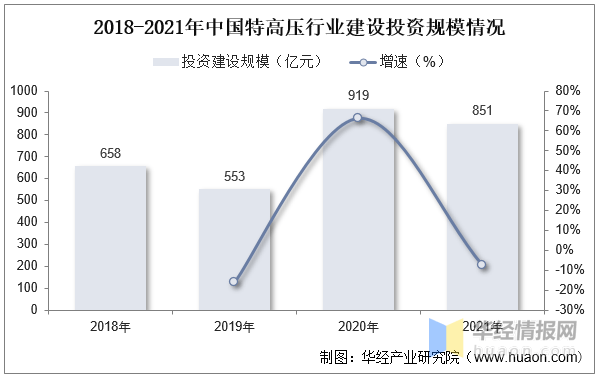

受益于基建刺激叠加环保需求,特高压工程建设加速。2018年,我国先后核准并开工5条特高压重点工程,投资建设规模达658亿元;2019年,先后核准并开工2条特高压重点工程,投资建设规模达553亿元;2020年,核准并开工“五交两直”共7条特高压重点工程,投资建设规模达919亿元。经初步统计,2021年,中国特高压投资建设规模约为851亿元。

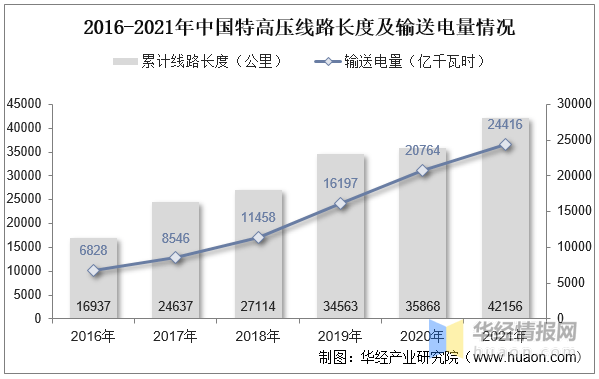

2021年特高压工程累计线年特高压工程累计线.6%,市场增速放缓,预计2022年国家电高压跨区跨省输送电量达28346.11亿千瓦时。

2010年及以前,国内特高压输电线年后国内特高压核准速度显著加快。2021年后特高压仍是重要电网基建内容,十四五期间,国家电网规划建设的特高压线条。具体来看,依照国家电网有关数据,2022年中国待核准特高压项目工程有3条,一条直流:金上-湖北,两条交流:武汉-南昌(扩);川渝交流。

开工方面,2022年共计两条交流特高压开工,分别是驻马店-武汉(扩)、福州-厦门(扩)。

华经产业研究院对中国特高压行业发展现状、行业上下游产业链、竞争格局及重点企业等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提升公司竞争力;并运用多种数据分析技术,对行业发展的新趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2023-2028年中国特高压行业市场全景评估及投资战略规划研究报告》。

【报告标题】2023-2028年中国特高压行业市场全景评估及投资战略规划研究报告

本研究报告数据主要是采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据大多数来源于国家统计局,部分行业统计数据大多数来源于国家统计局及市场调查与研究数据,企业数据大多数来源于于国统计局规模企业统计数据库及证券交易所等,价格数据大多数来源于于各种类型的市场监测数据库。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。